Bombardier et les revenus grimpants

Bombardier a dévoilé ce matin ses revenus du troisième trimestre de 2023 qui ont atteint 1,9 G$. Cela représente une augmentation de 28 % par rapport au même trimestre en 2022. La compagnie a déclaré un bénéfice d’exploitation de 285 M$ ainsi qu’un flux de trésorerie positif de 80 M$. Bref, le fabricant d’avions d’affaires se porte bien et dépasse les attentes.

La forte augmentation des revenus se justifie en partie par les revenus plus élevés du secteur des services après-vente. En effet, ce secteur a rapporté 414 M$ au troisième trimestre. C’est une augmentation de 11 % si l’on compare à l’an dernier. Pour leur part, les revenus de fabrication ont augmenté de 34 % pour s’établir à 1,43 G$ cette année. Cela surprend, surtout que Bombardier n’a livré que deux avions de plus au cours du trimestre si l’on compare à 2022.

Le revenu moyen par avion livré

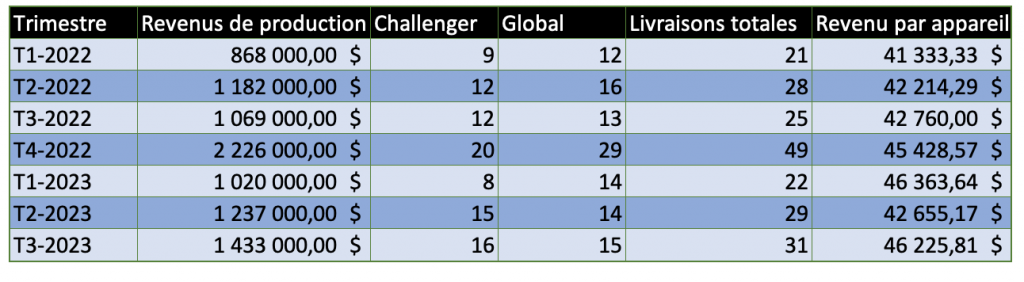

Depuis le début de 2023, Bombardier a livré un total de 82 avions d’affaires soit huit de plus que pour la période correspondante en 2022. J’ai décidé de faire un tableau qui me permet de comparer les revenus de production par trimestre versus le nombre d’avions livrés. J’ai pris soin de séparer les livraisons de Challenger et de Global puisqu’il y a y une grosse différence de prix de vente entre les deux. La dernière colonne à droite établit le revenu moyen par avion livré.

Au premier trimestre de 2022, 3 Learjet 75 ont été livrés, je les ai ajoutés dans la colonne des Challenger. Ces trois livraisons expliquent le revenu moyen le plus faible. Ce qui saute aux yeux, c’est qu’il y a une forte augmentation à partir du quatrième trimestre de 2022. Remarquez qu’il n’y a rien de surprenant dans cette hausse puisque la plupart des avions livrés en fin d’année 2022 avaient été vendus en 2021. Or cela correspond avec la forte hausse de la demande en 2021 et le redressement des prix de vente qui s’en est suivi.

Une tendance qui va se maintenir

Plus le temps passe et plus la partie du carnet de commandes d’avant 2021 s’épuise. Le résultat est qu’il reste de moins en moins d’avions à produire vendu avec de gros rabais. De plus, c’est en 2025 que Bombardier va livrer ses premiers Global 8000 et il se vend 3 M$ de plus que le 7500. Au cours de cette même année, plusieurs clients du Global 7500 voudront débourser le 3 M$ pour les convertir en 8000.

Et en plus, les cadences de production sont en hausse et il y aura donc plus d’avions livrés l’an prochain et en 2025. La production d’avions représente de 70 % à 75 % des revenus de Bombardier : la période 2024-26 risque fort d’être très rentable.

7,9 G$ de revenus en 2023 ?

À l’aide de mon tableau, je me suis amusé à calculer les revenus possibles du quatrième trimestre : si l’on reprend la moyenne du troisième trimestre de 2023, multiplié par 56 livraisons d’ici la fin de l’année, l’on obtient 2,6 G$. Il faut ajouter les revenus de l’après-vente qui seront de l’ordre 400 M$ à 500 M$. Donc un total de 3 G$ à 3,1 G$. Maintenant, pour être plus réaliste, j’ai fait la moyenne des six derniers trimestres et cela donne un revenu de 44,3 M$ par avion. J’arrive alors à 2,5 G$ plus la fabrication plus l’après-vente pour un revenu de 2,9 G$ à 3 G$.

Étant donné que les revenus de Bombardier s’élèvent à 5 G$ depuis le début de l’année, il est fort possible que le total atteigne 7,9 G$ en 2023. Cela s’approche de la prévision que j’ai faite au mois de juin dernier, cliquez ici. Et pour ceux qui s’interrogent sur la cible de 56 livraisons au quatrième trimestre ; l’an dernier, l’avionneur en a livré 49 durant cette période. Bref, Bombardier est aux prises avec un problème de revenus grimpants. 😉

>>> Suivez-nous sur Facebook et Twitter

La logistique est le nerf de la guerre par les temps qui courent et Bombardier a bien joué ses cartes à cet égard, ce qui lui permet de produire davantage d’avions que ses concurrents. Ils ont notamment rapatrié certains travaux à l’interne, ce qui a permis d’ajouter 500 travailleurs à l’usine de Canadair dont LADQ avaient prédit la fermeture à plusieurs reprises dans le passé. 😜

J’étais dans le champ avec cette prédiction, mais il faut dire qu’à une certaine époque, son avenir était plutôt incertain.

Une des variable a prendre en compte dans tout cela est que l’argent Canadien est au plus bas depuis un moment déjà et que tout les avions de Bombardier sont vendu en US et que la majorité des employer et une partie de fourniseur sont payé en CAD ce qui est aussi très avantageux pour eux au niveau des revenue et je ne crois pas que la situation soit appellé a changer avant un bon bout de temps. À suivre…

Bonne remarque.

Espérons que cela se reflètera sur le cours de l’action…

Merci André pour cet article. Un petit correctif, ce n’est pas 52 avions mais bien 56 avions que bbd. doit produire.

Merci, j’étais dans les patates et ça veut dire que je dois modifier mon calcul pour les revenus du quatrième trimestre. Allé hop! j’y vais!

Nous somme plusieurs à avoir pensé que BBD pouvait faire faillite, à une certaine époque et que l’usine 1 fermerait. Et, ils sont quand même passé proche. L’usine Canadair, c’est loin! Certain se demande de quoi il parle?

André, « flux de trésorerie positif de 80 $ », sa ne serai pas 80M$.

Ouais! 80$, on va pas loin avec ça. Merci je rajoute le M qui manque. 🏦

Le plus encourageant dans le résultat du troisième 2023 est le fait que le flux de trésorerie est positif.

J’espère que ça continue et ça s’améliore dans l’avenir.

Il faut espérer que le titre de Bombardier classe B atteindra CA$ 75 en 2024. Il faut me vendre toutes mes actions.

Bombardier a appris énormément de son aventure avec son CSeries. Airbus lui a montré comment faire les choses ! BBD est maintenant un Mutant et un jour, c’est deux ne feront qu’ UN !!

Ce qui m’inquiète, c’est la dette. Bien qu’ils ont réussi à la baisser un peu, elle reste colossale! Les taux sont bien plus haut maintenant et ça va rester haut encore un bout. Les prochains renouvellements vont certainement peser lourd dans le bilan.

Qu’en pensez-vous? Dans vos précédentes analyses, vous aviez un couplet sur la dette, mais pas cette fois.

Justement, Bombardier est à restructurer sa dette et à lancé une série de proposition de rachats d’obligations due en 2025 ainsi qu’une nouvelle émission qui viendra à échéance en 2030. Je vais en parler plus en détail jeudi ou vendredi.

Bonjour,

Ne vous inquiétez pas pour la dette colossale car le C.A. semble très confortable avec. Nous devrions nous inquiéter pour le cours de l’action car je ne serai pas surpris de revisiter les 20$cad.

Pas compliqué notre affaire, une émission de 100 M d’action cette fois-ci à 40-45$cad avant de continuer à creuser et on ferme le livre.

Salut.

J’ai vraiment pas la même lecture