Bombardier, situation et perspectives 2023-24

À l’été 2021, je m’étais livré à une analyse de la situation de Bombardier et ses perspectives financières. Vous pouvez cliquer ici pour revoir la vidéo. J’ai répété l’exercice à l’automne 2022 et mes prévisions étaient précisent. Il faut dire que depuis l’arrivée d’Éric Martel à la direction de Bombardier, les résultats sont toujours supérieurs aux prévisions. La prudence de M. Martel lorsqu’il publie ses prévisions lui permettent donc de se bâtir une image de bon gestionnaire. Pour ma part, cela facilite grandement ma tâche quand vient le temps de faire des prévisions ; il suffit d’identifier d’où proviendront les revenus excédentaires.

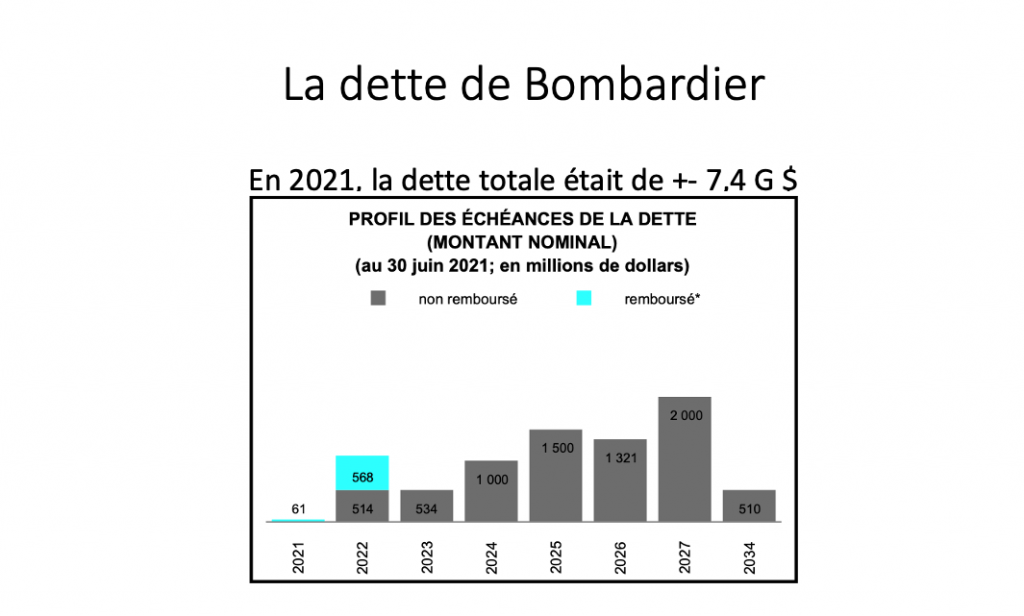

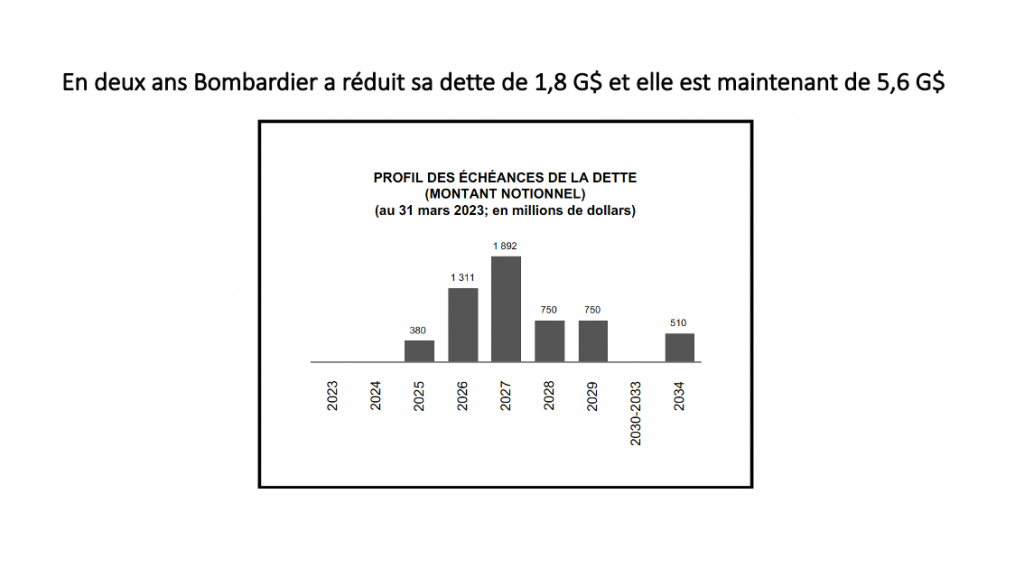

La dette

Lorsqu’il a pris la direction de Bombardier, Éric Martel devait d’abord s’attaquer à la dette. Comme l’indiquent les deux tableaux ci-dessous, de 2021 à 2023, celle-ci est passée de 7,4 G$ à 5,6 G$, soit une réduction de 1,8 $. De plus, l’avionneur ne fait face à aucune échéance avant 2025. Au cours des dernières années, l’entreprise a toujours été proactive et a toujours devancé le remboursement des obligations lorsque ses finances le permettaient. Cette politique étant toujours la sienne, Bombardier devrait être en mesure de rembourser au moins 1,5 G$ au cours des deux prochaines années.

À la fin de 2024, la dette du fabricant sera alors de près de 3,1 G$ et sera beaucoup facile à gérer. De plus la marge bénéficiaire devrait suffire à financer ses activités de recherche et développement. Le plus gros risque auquel l’avionneur faisait face est maintenant maîtrisé.

Le carnet de commandes

Au premier trimestre de 2023, l’avionneur a maintenu son carnet de commandes à 14,8 G$. Dernièrement, des personnes m’ont fait part de leur scepticisme et ils trouvent que ce chiffre est trop élevé : il est important de souligner, que ce total comprend les commandes d’avions ainsi les contrats de service. Si l’on prend les revenus du premier trimestre de 2023 qui sont de 1 453 M$, la livraison d’avion comptait pour 1 020 M$ et les services pour 424 M$. Pour maintenir son carnet à 14,8 G$, Bombardier a donc reçu des commandes d’avions neufs d’une valeur de 1 G$.

Plus le temps passe, et plus les revenus de service prennent une plus grosse proportion du chiffre d’affaires du fabricant. Il est donc normal que ce secteur représente une proportion grandissante du carnet de commandes.

De plus, il y a la conversion des Global 7500 en Global 8000 qui sont présentent dans ce carnet : lorsque Bombardier a lancé le Global 8000 à Genève en 2022, elle a offert la possibilité aux propriétaires de Global 7500 de les convertir en 8000 moyennant une somme de 3 M$. Cette option serait très populaire et plusieurs propriétaires l’ont déjà commandée. Avec plus de 150 Global 7500 en service, le potentiel de revenus est donc de 450 M$. Même si seulement la moitié des appareils sont à convertir, cela ajoute tout de même 225 M$ au carnet de commandes et permet de le maintenir.

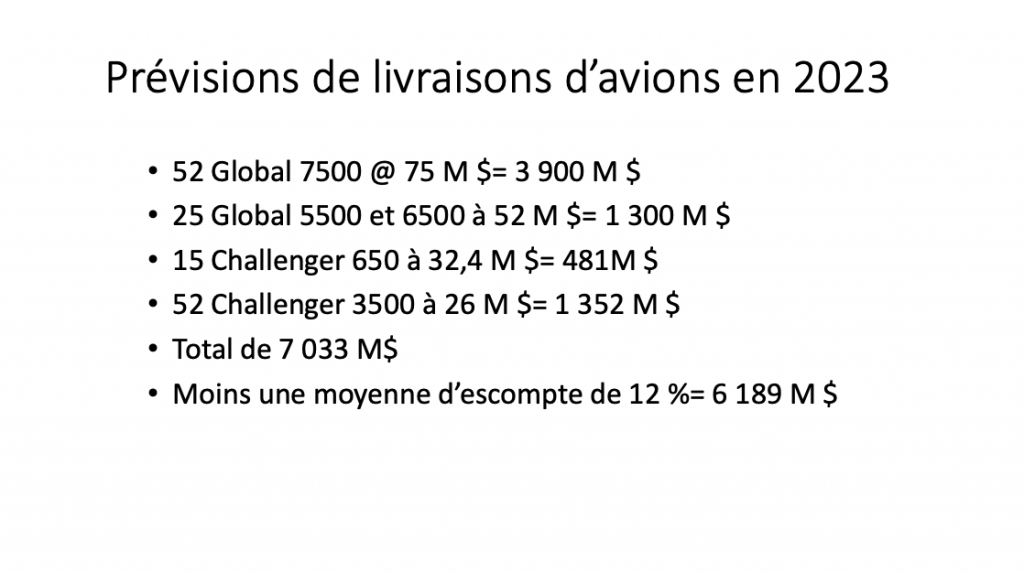

Les livraisons et revenus

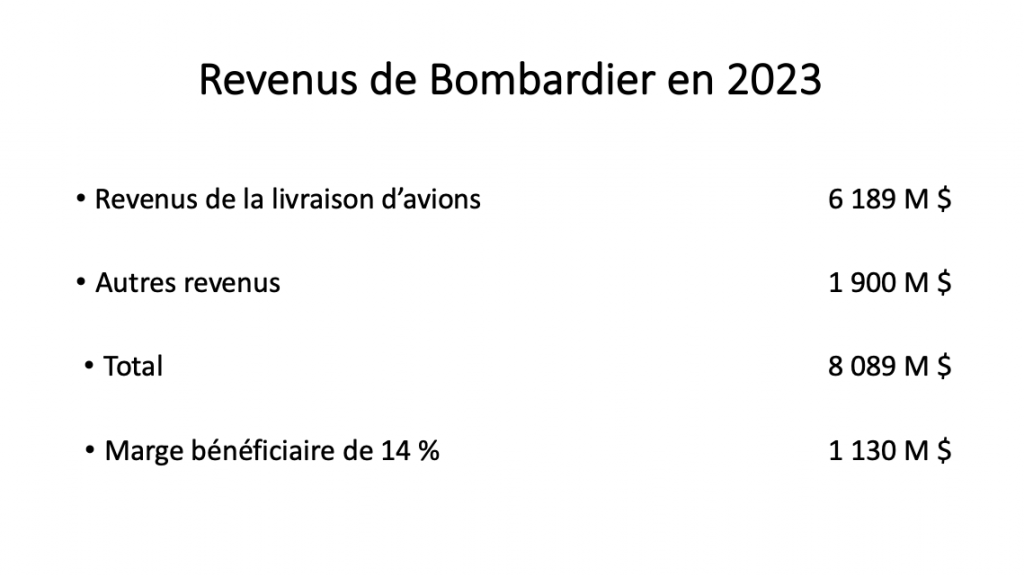

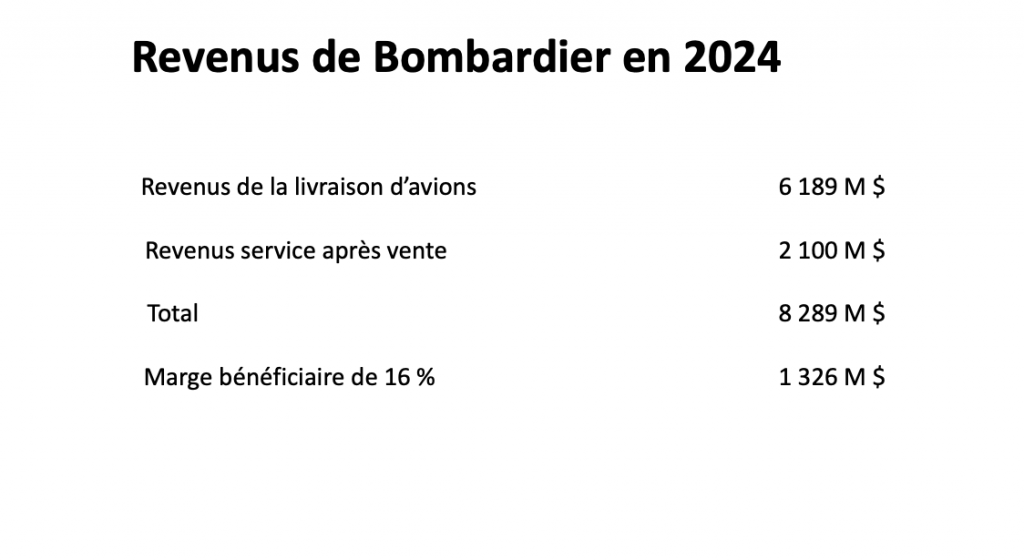

Voici mes prévisions de livraisons pour 2023-24 : elles se basent sur un total de 144 livraisons d’avions neufs, soit six de plus que Bombardier prévoit en 2023. J’ai maintenu la même cadence pour 2024. Le plus gros changement est pour le Challenger 3500 dont la courbe d’apprentissage est terminée. La production d’avions devrait donc générer 6 189 M$ de revenus en 2023 et 2024. Notez ici que j’ai réduit l’escompte moyen à 12 % puisque les commandes qui sont actuellement livrées ont été prises alors que le marché était en folie. Toutefois, il est fort possible que les escomptes soient plus élevés en 2024.

C’est à partir de cette année que les investissements dans les centres de service après-vente vont véritablement commencer à rapporter. À n’en pas douter, c’est ce secteur qui affichera la plus forte croissance au cours des trois prochaines années. Les revenus de l’après-vente devraient donc dépasser les 2 G$ en 2024.

Bombardier revenus 2023

Le contrôle des coûts

En 2020, la direction de Bombardier a annoncé plusieurs mesures afin de réduire ses coûts de production. Afin de voir si cela avait donné des résultats, j’ai divisé le coût des ventes par les revenus. Cela permet d’avoir une idée de la marge brute et de son évolution. Je n’ai pas tenu compte de 2020 puisque c’est une année nettement atypique. Ainsi, la marge brute de l’entreprise est passée de 15 % en 2021 à 21 % au premier trimestre de 2023. Les revenus augmentent donc plus rapidement que les coûts.

Cette année, la ligne d’assemblage du Global quittera les vieilles installations de Downsview et s’installera dans un bâtiment neuf à l’aéroport Pearson. Un édifice aux normes de 2023 implique une réduction des coûts qui y sont associés. La rationalisation des sites industriels sera complétée avec le réaménagement des installations de Saint-Laurent.

Une entreprise plus viable

Bombardier a repris le contrôle de sa dette ainsi que de ses coûts de production. Sa situation financière est nettement plus solide qu’en 2020 et elle est mieux outillée pour faire face à la prochaine récession. Mais pour garantir son avenir, la compagnie va devoir continuer d’innover afin d’amener de nouveaux produits compétitifs. C’est donc du côté de la R & D que son sort va se jouer au cours des prochaines années. D’ailleurs, mon prochain texte au sujet du fabricant d’avions d’affaires devrait s’intituler : « R & D, la valeur cachée de Bombardier. »

Par souci de transparence, prenez note que l’auteur de ces lignes détient 60 actions de Bombardier de catégorie B

>>> Suivez-nous sur Facebook et Twitter

Des nouvelles rafraîchissantes pour l’avionneur Québécois. Le marché boursier finira bien par accorder une meilleur valeur à la compagnie pour que son titre et soit apprécié a sa juste valeur. Faut dire que Bombardier inc qui aurait pu faire faillite en 2015 au dire même de son ex-pdg et une pareille saga financière 2010 à 2020 laisse des doutes dans l’esprit de bien des investisseurs je crois. Heureusement depuis 2021 on peu voir et constaté un nouveau Bombardier aviation comme le démontre très bien le présent post ci-haut d’André Allard.

Merci M. Allard pour ce texte qui explique bien la situation financière de la compagnie, parce que comme simple actionnaire, ce n’est pas toujours évident de saisir la portée de toutes les données disponibles sur Zone Bourse.

Cela m’encourage à garder mes actions même si j’en ai trop, m’ayant laissé emporter par la frénésie autour du projet du Cseries.

J’ai acheté mes actions de Bombardier en 2020 alors qu’elles se vendaient 57 cents et bien avant le regroupement. Pour moi, cela est un placement très rentable même si à l’époque je n’avais déboursé que 750$. Mais je garde mes actions car il y a encore un bon potentiel de gain.

Bien dit et bien raisonner. Sais « maudit bébés d’actions » BBD.B et A qui fond dans leurs couches depuis tellement longtemps finiront bien par grandir et s’est déjà commencer à mon humble avis, puisqu’ils ont passer le stage du sevrage de lait maternel.

Salut André, on dirait que Bombardier n’aura pas d’avion au Bourget. As tu des informations.

https://simpleflying.com/paris-air-show-2023-aircraft/

C’est bien possible, car ce salon n’est pas vraiment pour les clients de Bombardier, c’est plutôt un endroit pour rencontrer ses fournisseurs.